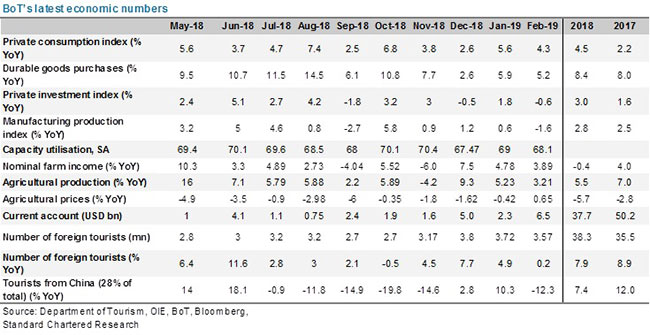

เศรษฐกิจไทยในเดือนก.พ. 2019 โมเมนตัมชะลอ การบริโภคในประเทศยังเป็นบวกแต่ช้ากว่าเดือนม.ค. ยอดขายรถยนต์เป็นแรงหนุนหลัก การผลิตภาคอุตสาหกรรมหดตัว เช่นเดียวกับการลงทุนเอกชนที่ติดลบจากภาคก่อสร้าง การท่องเที่ยว Flat นักท่องเที่ยวจากจีนพลิกกลับมาหดตัวอีกครั้งในเดือน ก.พ. จากเทศกาลตรุษจีนที่เหลื่อมเดือนจากปีก่อน

BOT, SCBT

BOT, SCBT

ดัชนีผลผลิตภาคอุตสาหกรรม (MPI) พลิกกลับมาหดตัว

การผลิตภาคอุตสาหกรรมหรือ MPI โดยรวมหดตัวที่ -1.6% YoY (prev. +0.6% YoY) เป็นผลจากการผลิตในกลุ่มสินค้าส่งออกหดตัวเช่น

- การผลิตในหมวดยางและพลาสติก (-5.5% YoY) หดตัวตามการผลิตยางแผ่น จากการชะลอคำสั่งซื้ออย่างต่อเนื่องของผู้ประกอบการจีน ประกอบกับระดับสินค้าคงคลังของจีนยังอยู่ในระดับสูง

- หมวดฮาร์ดดิสก์ไดรฟ์(-12.1%YoY) จากการที่ผู้นำเข้าปรับลดระดับสินค้าคงคลัง

- หมวดอื่นๆ (-7.7% YoY) ตามการผลิตโลหะขั้นมูลฐาน จากปัจจัยชั่วคราวที่มีบริษัทหยุดผลิตเพื่อการหยุดซ่อมบำรุงเครื่องจักร ประกอบกับการแข่งขันด้านราคาจากการนำเข้าเหล็กจากจีน

ส่วน การผลิตเพื่อรองรับอุปสงค์ในประเทศที่ยังขยายตัวได้แก่

- หมวดอาหารและเครื่องดื่ม (+2.0% YoY) จากการผลิตสุราและเบียร์

- หมวดยานยนต์ (+3.2%YoY) แต่ทั้งสองหมวดนี้ขยายตัวแต่ชะลอลงจากเดือนม.ค.

เมื่อขจัดผลของฤดูกาลแล้ว การผลิตภาคอุตสาหกรรมโดยรวมลดลงจากเดือนก่อนที่ -1.4% MoM sa โดยหมวดการผลิตเกือบทั้งหมดติดลบเมื่อเทียบรายเดือน

การบริโภคภาคเอกชน ขยายตัวที่ +4.3% YoY ชะลอลงจากเดือนก่อนที่ +5.6% YoY

การบริโภคภาคเอกชนเริ่มเห็นโมเมนตัมที่ชะลอลง โดยในเดือนก.พ.ขยายตัวที่ +4.3% YoY (0.0% MoM sa, prev. +5.6% YoY) โดยเป็นการขยายตัวจาก;

- สินค้าคงทน (+5.2% YoY, prev. +5.9% YoY) ตามยอดขายรถยนต์นั่งส่วนบุคคลและรถยนต์เชิงพาณิชย์ที่ขยายตัว ส่วนหนึ่งเป็นผลจากการเปิดตัวรถยนต์รุ่นใหม่และมาตรการส่งเสริมการขายของผู้ประกอบการที่มีอย่างต่อเนื่องแต่เมื่อเทียบรายเดือนหดตัว -0.5% MoM sa

- สินค้าไม่คงทนขยายตัวที่ +3.7% YoY (prev. +3.1% YoY) ตามยอดขายสินค้าอุปโภคบริโภค และ ยอดขายสินค้าหมวดเครื่องดื่มแอลกอฮอล์และยาสูบ ส่วนหนึ่งได้รับผลดีจาก มาตรการกระตุ้นการใช้จ่ายภาครัฐ ด้านปริมาณการใช้ไฟฟ้าของครัวเรือน ขยายตัว สอดคล้องกับสภาพอากาศที่ร้อนกว่าระยะเดียวกันปีก่อน เมื่อเทียบรายเดือนขยายตัว +0.5% MoM sa

- สินค้ากึ่งทนขยายตัว Flat ที่ +0.9% YoY (0.0%MoM sa ,prev. +2.2%YoY)

- การใช้จ่ายภาคบริการขยายตัว +4.2% YoY (-0.4% MoM sa, prev. +6.1% YoY) ชะลอลงตามการใช้จ่าย ในหมวดโรงแรมและภัตตาคาร และหมวดขนส่งผู้โดยสาร

การลงทุนภาคเอกชนชะลอที่ -0.6% YoY จากภาคก่อสร้าง

การลงทุนภาคเอกชนหดตัว -0.6% YoY (prev. +1.8% YoY) ตามเครื่องชี้การลงทุนด้านการก่อสร้าง (-12.7% YoY, prev. -12.9% YoY) ขณะที่เครื่องชี้การลงทุนด้านเครื่องจักรและอุปกรณ์ในประเทศขยายตัวที่ +3.1% YoY (prev. +1.4% YoY) แต่ยอดนำเข้าเครื่องจักรหดตัว -5.5% YoY (prev. +4.0% YoY) ทั้งนี้เมื่อเทียบรายเดือนการลงทุนภาคเอกชน -0.3% MoM sa

จำนวนนักท่องเที่ยวต่างชาติ Flat จากเทศกาลตรุษจีนเหลื่อมเดือนทำให้นักท่องเที่ยวจีนหดตัว

นักท่องเที่ยวต่างประเทศเดือนก.พ.อยู่ที่ 3.6 ล้านคนหรือทรงตัวที่ +0.2% YoY (prev.+4.9% YoY) จากระยะเดียวกันปีก่อน

โดยจำนวนนักท่องเที่ยวจีนกลับมาหดตัว -12.3% YoY (prev. +10.3% YoY) จากผลของฐานสูงในเดือนเดียวกันของปีก่อนที่ตรงกับช่วงเทศกาลตรุษจีน ในช่วงกลางเดือน ก.พ. ขณะที่ในปีนี้เทศกาลตรุษจีนที่อยู่ในช่วงต้นเดือนก.พ. ส่งผลให้นักท่องเที่ยวเร่งเดินทางก่อนเทศกาลตรุษจีนตั้งแต่ปลายเดือนม.ค. ส่วนจำนวนนักท่องเที่ยวจากตลาดหลักอื่นๆ ยังขยายตัว โดยนักท่องเที่ยวมาเลเซียขยายตัวเร่งขึ้นที่ +17.3% YoY และนักท่องเที่ยวเกาหลีใต้ ญี่ปุ่น อินเดีย และไต้หวันยังขยายตัวดีต่อเนื่อง ทั้งนี้ เมื่อเทียบรายเดือนจำนวนนักท่องเที่ยวต่างประเทศหดตัว-1.3% MoM sa

รายได้เกษตรขยายตัว +3.9% YoY (prev. +4.8% YoY)

รายได้เกษตรขยายตัว +3.9% YoY (prev. +4.8% YoY) จากปัจจัยด้านผลผลิตที่ยังขยายตัว (+3.2% YoY, prev. +5.2% YoY) ตามการขยายตัวของผลผลิตสินค้าเกษตรในเกือบทุกหมวดหลักโดยเฉพาะปาล์ม ยางพารา และข้าวขาว ขณะที่ราคาสินค้า เกษตรกลับมาขยายตัวที่ +0.7% YoY (prev. -0.4% YoY)จากราคาสุกร ส่วนหนึ่งเป็นผลจากฐานต่ำในระยะเดียวกันปีก่อนที่มีปัญหาอุปทานล้นตลาด และข้าวหอมมะลิที่ขยายตัวจาก ปริมาณผลผลิตที่มีจำกัด อย่างไรก็ดีราคาอ้อยยังคงหดตัวตามราคาน้ำตาลในตลาดโลกที่ลดลง ยางพารา และปาล์มน้ำมันหดตัวจากปริมาณผลผลิตที่ออกสู่ตลาดมาก

การส่งออกหดตัว -1.7 % YoY (+0.8% MoM sa, prev -4.8% YoY)

การส่งออกหดตัว -1.7 % YoY (+0.8% MoM sa, prev. -4.8% YoY) และหากหักทองคำหดตัว -3.0% YoY (-0.2% MoM sa, prev. -4.0% YoY) โดยเป็นการหดตัวจากอุปสงค์ในตลาดโลกที่ชะลอลงจากภาวะเศรษฐกิจ ของประเทศคู่ค้า ประกอบกับผลของมาตรการกีดกันทางการค้าระหว่าง สหรัฐฯ กับจีน และวัฏจักรสินค้าอิเล็กทรอนิกส์ที่ยังชะลอลงต่อเนื่อง ส่งผลให้การส่งออกในหลายหมวดสินค้ายังคงหดตัว ได้แก่

- ยานยนต์และ ชิ้นส่วน ตามการส่งออกรถยนต์นั่งไปฟิลิปปินส์ ออสเตรเลีย จีน และยุโรป ขณะที่การส่งออกชิ้นส่วนยานยนต์ยังขยายตัวได้ โดยเฉพาะยางล้อไปตลาด สหรัฐฯ

- สินค้าอิเล็กทรอนิกส์ โดยเฉพาะฮาร์ดดิสก์ไดรฟ์ไปจีน ฮ่องกง และ สหรัฐฯ รวมทั้งแผงวงจรรวมหดตัวตามการปรับลดสินค้าคงคลังของผู้นำเข้า

- สินค้าเกษตร ตามการส่งออกข้าวหดตัวจากผลของการแข่งขัน ด้านราคาจากประเทศคู่แข่ง และยางพารา ที่คำสั่งซื้อจากจีนยังชะลอตัว

การนำเข้าหดตัว -7.3% YoY (-9.1% MoM sa, prev. +4.2% YoY) และหากหักทองคำหดตัว -4.8% YoY (-8.2% MoM sa, prev. +4.5% YoY) ตามการหดตัวในหลายหมวดสินค้า ได้แก่

- หมวดวัตถุดิบ และสินค้าขั้นกลางหดตัวตามการนำเข้าชิ้นส่วนอิเล็กทรอนิกส์สอดคล้อง กับการส่งออกสินค้าอิเล็กทรอนิกส์ที่หดตัวต่อเนื่อง

- หมวดสินค้าทุนที่ ไม่รวมหมวดเครื่องบินและแท่นขุดเจาะหดตัวตามการนำเข้าหมวด โทรคมนาคมโดยเฉพาะโทรศัพท์มือถือ และเครื่องจักรอื่นๆ ที่ใช้ไฟฟ้า ขณะที่การนำเข้าเครื่องทดสอบการทำงานของฮาร์ดดิสก์ไดรฟ์ ขยายตัวต่อเนื่องจากการย้ายฐานการผลิต และ

- หมวดสินค้าอุปโภค บริโภคหดตัวตามการนำเข้าสินค้าคงทนในหมวดเครื่องใช้ไฟฟ้าและเฟอร์นิเจอร์ อย่างไรก็ดี การนำข้าหมวดยานยนต์และชิ้นส่วนยังขยายตัวได้ สอดคล้องกับการผลิตหมวดยานยนต์และยอดขายรถยนต์ในประเทศ ที่ขยายตัวดีต่อเนื่อง

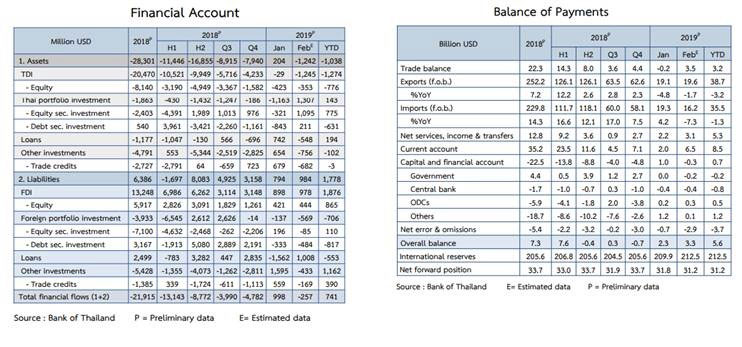

ดุลการชำระเงินเกินดุล +3.3 พันล้านดอลลาร์ฯ (+5.6 พันล้านดอลลาร์ฯ YTD) หนุนโดยดุลบัญชีเดินสะพัดที่เกินดุลจากการนำเข้าที่หดตัวสูง

ดุลการชำระเงินเกินดุล +3.3 พันล้านดอลลาร์ฯ (+5.6 พันล้านดอลลาร์ฯ YTD) ในรายองค์ประกอบดุลบัญชีเดินสะพัด เกินดุล +6.5 พันล้านดอลลาร์ฯ (+8.5 พันล้านดอลลาร์ฯ YTD) เพิ่มขึ้นตามดุลการค้าที่บวกสุทธิ +3.5 พันล้านดอลลาร์ฯ (+3.2 พันล้านดอลลาร์ฯ YTD) เนื่องจากมูลค่าการนำเข้าหดตัวสูง สำหรับ ดุลบริการ รายได้ และเงินโอน เกินดุลเพิ่มขึ้นที่ +3.1 พันล้านดอลลาร์ฯ (+5.3 พันล้านดอลลาร์ฯ YTD) ตามการจ่าย ผลตอบแทนการลงทุนที่ลดลง

สำหรับดุลบัญชีทุนเคลื่อนย้าย ขาดดุลสุทธิ -257 ล้านดอลลาร์ฯ จากด้านสินทรัพย์ตาม 1) การลงทุนโดยตรงของ นักลงทุนไทยในต่างประเทศโดยเฉพาะของธุรกิจการผลิตเคมีภัณฑ์และธุรกิจ การผลิตชิ้นส่วนยานยนต์2) การให้สินเชื่อทางการค้าสุทธิของผู้ส่งออกไทย แก่คู่ค้าในต่างประเทศตามมูลค่าการส่งออกที่สูงกว่าเดือนก่อน และ 3) การปล่อยกู้ระยะสั้นและยาวของสถาบันการเงินที่รับฝากเงินไทยแก่ธุรกิจ ต่างชาติในสิงคโปร์และสหราชอาณาจักร ด้านหนี้สินเป็นการไหลเข้าสุทธิจาก 1) การกู้ยืมระยะสั้นของสถาบันการเงินที่รับฝากเงินเพื่อปรับฐานะเงินตรา ต่างประเทศตามการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยนที่เพิ่มขึ้นของ ผู้ส่งออกสินค้า และ 2) การลงทุนโดยตรงจากต่างประเทศในธุรกิจสถาบัน การเงินที่รับฝากเงินจากสิงคโปร์และธุรกิจอสังหาริมทรัพย์จากฮ่องกง