กองทุน B-ASIA

มีนโยบายลงทุนในหน่วยลงทุนของ Invesco Asian Equity Fund (กองทุนหลัก) ชนิดหน่วยลงทุน Class C (AD) USD เฉลี่ยรอบปีบัญชีไม่น้อยกว่าร้อยละ 80 ของมูลค่าทรัพย์สินสุทธิของกองทุน

(เลือกดูข้อมูลกองทุนเพิ่มเติม)

กองทุนหลัก (Master Fund)

Invesco Asian Equity Fund ชนิดหน่วยลงทุน Class C (AD) USD ลงทุนในหุ้นของบริษัทที่จดทะเบียนในประเทศภูมิภาคเอเชีย ดำเนินธุรกิจหลักในประทศภูมิภาคเอเชีย บริษัทโฮลดิ้งที่มีการลงทุนหลักในบริษัทที่จดทะเบียนในประเทศภูมิภาคเอเชีย โดยไม่รวมถึงญี่ปุ่น ออสเตรเลีย และนิวซีแลนด์

เกณฑ์วัดผลการดำเนินงาน (Benchmark): MSCI AC Asia ex Japan Index

Morningstar Category: Asia ex Japan Equity

Morningstar Rating: 4 Stars

Bloomberg (A): INVASCC ID

Fund Size: USD 1.42 Billion

NAV: USD 9.26 (12 month NAV Price High/Low = 10.63/8.86)

สรุปภาวะตลาดหุ้นเอเชียไม่รวมญี่ปุ่นในช่วง 2Q/2018

ตลาดหุ้นเอเชียจบ 2Q/2018 ด้วยการปรับตัวลงต่อเนื่องจากไตรมาสก่อนหน้า จากความกังวลของนักลงทุนในประเด็นสงครามการค้าระหว่างสหรัฐฯและประเทศอื่นๆในโลกที่ได้สร้างความผันผวนให้กับตลาดหุ้นทั่วโลกเป็นระยะๆ รวมไปถึงความกังวลเรื่องที่ FED อาจพิจารณาปรับขึ้นอัตราดอกเบี้ยมากกว่าที่ตลาดคาดการณ์ไว้ ซึ่งปัจจัยดังกลาวส่งผลให้ค่าเงินดอลล่าร์สหรัฐแข็งค่าขึ้น ซึ่งการที่ค่าเงินดอลล่าร์แข็งค่าขึ้นนับเป็นปัจจัยและความท้าทายสำคัญที่ทำให้กระแสเงินทุนไหลออกจากภูมิภาค

สรุปภาพรวมการลงทุนของกองทุนหลักใน 2Q/2018

ใน 2Q/2018 แม้ว่ากองทุนหลักมีผลการดำเนินงานลดลงที่ -4.8% ตามสถานการณ์ของตลาด แต่ยังคงสูงกว่าเกณฑ์มาตรฐานที่-5.4% ด้วยการเลือกหุ้นรายตัวที่ค่อนข้างแม่นยำในแต่ละอุตสาหกรรมของผู้จัดการกองทุน ตัวย่างเช่น

- หุ้นขนาดกลาง เช่น บริษัท China Conch Venture ซึ่งราคาหุ้นในไตรมาส 2 เพิ่มขึ้น 19.8% เป็นผู้ให้บริการทางด้านการจัดการสิ่งแวดล้อมและทรัพยากรและผู้จัดจำหน่ายวัสดุเกี่ยวกับการก่อสร้าง ที่ราคาหุ้นเพิ่มขึ้นจากราคาซีเมนต์ที่ปรับขึ้นและธุรกิจการกำจัดของเสียขยายตัวได้เป็นอย่างดี

- บริษัท 51job ซึ่งราคาหุ้นในไตรมาส 2 เพิ่มขึ้น 13.4% ผู้ให้บริการทางด้านการจัดการเกี่ยวกับทรัพยากรมนุษย์ให้กับธุรกิจในจีน สามารถทำผลการดำเนินงานได้อย่างดี จากธุรกิจการจัดจ้างพนักงานผ่านช่องทางอินเตอร์เน็ต (Online Recruitment Service) เติบโตได้อย่างต่อเนื่อง โดยสามารถกวาดส่วนแบ่งทางการตลาดมาได้จากทั้งผู้ให้บริการแบบ Offline และแบบ Online

กลยุทธ์การลงทุนของกองทุนหลัก

ผู้จัดการกองทุนยังคงเน้นแสวงหาผลตอบแทนจากจากบริษัทที่ราคาหุ้นยังอยู่ต่ำกว่าระดับที่ควรจะเป็น (Fair value) โดยกองทุนได้เริ่มลงทุนในอุตสาหกรรมการผลิตรถยนต์ของจีน รวมไปถึงธุรกิจที่มีความสามารถในการสร้างกระแสเงินสดหรือมีเงินสดอยู่ในระดับสูงอื่นๆ เช่น กลุ่มเทคโนโลยีของไต้หวันและเกาหลีใต้รวมไปถึงกลุ่มบริษัทอินเตอร์เน็ตในจีน ขณะที่กองทุนหลักยังคง Overweight เกาหลีใต้ ที่ผู้จัดการกองทุนเชื่อว่าราคาหุ้นยังไม่ค่อยสะท้อนประเด็นที่บริษัทจดทะเบียนต่างเริ่มเปลี่ยนแปลงระเบียบเพื่อเอื้อประโยชน์ต่อผู้ถือหุ้นมากขึ้นรวมถึงอัตราเงินปันผลเริ่มกลับมาอยู่ในระดับที่น่าสนใจ โดยกองทุนได้เพิ่มสัดส่วนการลงทุนในกลุ่มธนาคารของเกาหลีใต้ในช่วงที่ผ่านมา นอกจากนั้น ผู้จัดการกองทุนยังคงชื่นชอบอินเดียจากประเด็นการปฏิรูป อีกทั้งทางธนาคารกลางของอินเดียพยายามสนับสนุนการขยายตัวของสินเชื่อด้วยการผ่อนคลายกฎระเบียบจะช่วยหนุนการเติบโตของภาคธุรกิจต่อไป

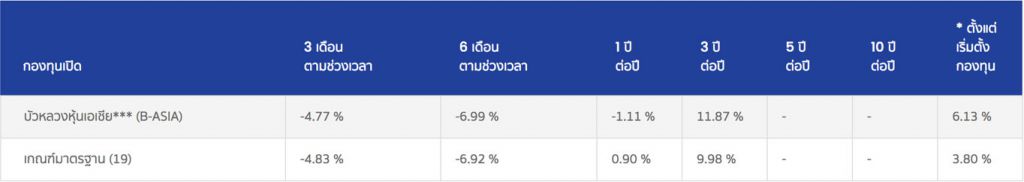

ผลการดำเนินงานย้อนหลังของกองทุน (ณ วันที่ 31 ส.ค. 2018)

เกณฑ์มาตรฐาน1 คือ MSCI AC Asia ex Japan Index ปรับด้วยต้นทุนป้องกันความเสี่ยง อัตราเปลี่ยน เพื่อเทียบกับค่าสกุลเงินบาท ณ วันที่คำนวณผลตอบแทน ตามสัดส่วนการทำสัญญาการป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนไม่น้อยกว่า 75% ของมูลค่าเงินลงทุนในต่างประเทศ

เกณฑ์มาตรฐาน2 คือ MSCI AC Asia ex Japan Index-NR USD

สัดส่วนหลักทรัพย์ที่ถือครอง (ร้อยละของ NAV ณ วันที่ 30 มิ.ย. 2018)

- Samsung Electronics Co Ltd (9.0%, เกาหลีใต้) บริษัทอิเล็กทรอนิกส์ข้ามชาติของเกาหลีใต้ เป็นบริษัทเทคโนโลยีสารสนเทศอันดับสองของโลก ผลิตชิ้นส่วนอิเล็กทรอนิกส์หลายรายการ และเป็นผู้ผลิตโทรทัศน์รายใหญ่ที่สุดของโลกตั้งแต่ปี 2006 รวมทั้งเป็นผู้ผลิตโทรศัพท์มือถือรายใหญ่ที่สุดในโลก แซงหน้า Apple inc. ตั้งแต่ปี 2011ราคาหุ้นปรับลดลงจากผลประกอบการที่ต่ำกว่าตลาดคาด เนื่องจากกำลังเผชิญกับการแข่งขันที่รุนแรงขึ้นโดยเฉพาะจากคู่แข่งในประเทศจีน มีเพียงส่วนของ Semiconductor เท่านั้นที่สามารถขยายตัวได้อย่างแข็งแกร่ง ขณะที่ภาคธุรกิจอื่นกำลังเผชิญกับการแข่งขันที่รุนแรงขึ้นโดยเฉพาะจากคู่แข่งในประเทศจีน

- AIA Group Ltd (5.9%; ฮ่องกง) กลุ่มประกันชีวิตอิสระมีสาขาครอบคลุม 18 ประเทศในเอเชียแปซิฟิก โดยในไตรมาส 2 ราคาหุ้นของ AIA สามารถเพิ่มขึ้นได้ แม้ภาวะตลาดจะผันผวน โดยได้แรงหนุนการเติบโตของเบี้ยประกันที่ดี โดยคาดการณ์ว่าแนวโน้มของ AIA จะขยายตัวได้อย่างต่อเนื่องโดยเฉพาะในตลาดจีน อินเดียและอาเซียนที่รายได้ของประชากรเพิ่มสูงขึ้น ส่งผลให้ความต้องการทางด้านการจัดการทางการเงินเร่งตัวขึ้นตามไปด้วย

- Tencent Holding Ltd (4.7%; จีน) บริษัทให้บริการเกมส์ออนไลน์ มีบริษัทลูกชื่อ Tencent Technology (Shenzhen) Co., Ltd. ซึ่งถือสิทธิบัตรเกี่ยวกับโปรแกรม Instant Messaging (โปรแกรมแชท) และเกมออนไลน์ ปัจจุบัน Tencent เป็นเจ้าของแพลตฟอร์มสังคมออนไลน์ขนาดใหญ่ติดอันดับโลกถึง 3 ตัวด้วยกัน ได้แก่ Tencent QQ, Tencent Qzone และ WeChat มียอดผู้ใช้งาน (Active User) เกิน 500 ล้านคนทั่วโลก ปัจจุบัน Tencent ติด 1 ใน 5 บริษัทเทคโนโลยีที่ใหญ่ที่สุดในโลก โดยคาดว่าธุรกิจของ Tencent จะเจริญเติบโตได้อย่างต่อเนื่องจากจุดแข็งทางด้านแพลตฟอร์มทางด้านความบันเทิงและโซเชียล เน็ตเวิร์ค รวมถึงการเข้าถึงอินเตอร์เน็ตของประชากรจีนที่เร่งตัวขึ้น

- Taiwan Semiconductor Co Ltd (4.7%; ไต้หวัน) บริษัทผลิตชิ้นส่วนเซมิคอนดักเตอร์รายใหญ่ที่สุดของโลก มีฐานการผลิตทั้งในจีน สหรัฐฯ แคนาดา ญี่ปุ่น อินเดีย และเกาหลีใต้ ราคาหุ้นของ TSMC ในช่วงที่ผ่านมาได้รับผลกระทบจาก Sentiment ของตลาดเรื่อง Trade War รวมถึงการที่บริษัทออกมายอมรับว่ามีการติดคอมพิวเตอร์ไวรัสในขั้นตอนประบวนการผลิต ส่งผลให้การส่งมอบสินค้าในช่วงไตรมาส 3 อาจล่าช้า โดยบริษัทคาดว่าสถานการณ์จะกลับมาเป็นปกติในช่วงไตรมาส 4 ทั้งนี้ TSMC ยังคงมีแนวโน้มที่ดีจากอุปสงค์ต่อ High-end Smart Phone ที่ยังขยายตัวได้ รวมถึงการใช้ Memory Chip ในการทำ Machine Learning ของ AI

- Industrial & commercial Bank of China Ltd (3.8%; จีน) ให้บริการทางการเงินสำหรับลูกค้าตั้งแต่บุคคลธรรมดาจนถึงภาคธุรกิจทั่วประเทศจีน โดย ณ ปัจจุบัน ICBC เป็นธนาคารที่มีขนาดสินทรัพย์ใหญ่ที่สุดในโลก และมีสถานะทางการเงินที่แข็งแกร่ง อัตราการขยายตัวของสินเชื่อที่อยู่ในระดับสูง

ปัจจัยบวกและลบต่อตลาดหุ้นเชียไม่รวมญี่ปุ่นในระยะถัดไป

จีน

(+) ท่ามกลางสงครามการค้า กำไรสุทธิของบริษัทจดทะเบียนในดัชนี MSCI All China ในไตรมาส 2Q2018 ยังเติบโตได้ระดับ 11-13% ต่อปี ซึ่งถือว่าเท่ากับ/สูงกว่าที่ตลาดคาดภายหลังเกิดสงครามการค้า ระดับ Valuation ลดลงต่ำกว่าค่าเฉลี่ย 10 ปี (สำหรับหุ้นจีนที่จดทะเบียนในประเทศ) และใกล้เคียงกับค่าเฉลี่ย 10 ปี (สำหรับหุ้นจีนที่จดทะเบียนต่างประเทศ) เมื่อใดก็ตามที่ความกังวลการค้ายุติลงมีโอกาสที่หุ้นจะเพิ่มขึ้น (Re-Rating) ภายหลังจากที่ถูกแรงขายจากนักลงทุนรายย่อยในช่วงก่อนหน้านี้

(+) โครงการเชื่อมโยงระหว่างตลาดหุ้นจีนและฮ่องกง (Shanghai HK และ Shenzhen HK Stock Connect) ช่วยพัดพากระแสเงินลงทุนต่างชาติเข้าตลาดจีน Mainland ปัจจุบันสัดส่วนของนักลงทุนต่างชาติในตลาด A-Shares มีสัดส่วนเพียง 5.4% ของ Free float Market Cap (หรือ 2.1% ของ Full Market cap) การเข้ามาของ flow ต่างชาติ จะช่วย “ปลดล็อค” มูลค่าของหุ้นจีน ซึ่งยังซื้อขายใน valuation ที่ต่ำ

(+/-) ความเสี่ยงในภาคสินเชื่อจีนไม่ได้สร้างปัญหาให้กับตลาดหุ้นจีน เนื่องจากเป็นหนี้จำนวมหาศาลนั้น เกิดขึ้นกับภาคธุรกิจที่แทบจะไม่ได้มีความได้เปรียบในการแข่งขันหรือจดทะเบียนอยู่ในตลาดหลักทรัพย์ฯ จึงไม่ส่งผลกระทบต่อปัจจัยพื้นฐานของธุรกิจดีๆในระบบที่เต็มไปด้วยประสิทธิภาพในการทำกำไรและมีงบการเงินแข็งแกร่ง

อินเดีย

(+) การถือครองหุ้นและกองทุนรวมหุ้นของคนอินเดียที่ระดับต่ำเพียง 4% ของ GDP มีสัญญาณเร่งตัวส่งผลบวกต่อเม็ดเงินลงทุน ในตลาดหุ้นเห็นได้จากยอดซื้อสุทธิจากกองทุนรวมในประเทศ

(+/-) กำไรบริษัทจดทะเบียนออกมาต่ำกว่าคาด เป็นผลสืบเนื่องจากการยกเลิกธนบัตรที่ใช้อยู่ในระบบร้อยละ 85 และการปฏิรูปภาษีในปีที่แล้ว ราคาหุ้นที่ลดลงในช่วงนี้ทำให้ดูสมเหตุสมผลขึ้นเดิมที่ซื้อขายในระดับสูง คาดว่าปี FY18 ปี FY19 กำไรสุทธิจะเติบโตในอัตรา 20% ต่อปี

(+/-) การเลือกตั้งสามรัฐสำคัญๆในปลายปี (เดือนพ.ย.-ธ.ค.2018) ต่อจนถึงการเลือกตั้งทั่วไปในเดือนพ.ค.2019 จะเป็นช่วงที่ตลาดหุ้นอินเดียมีความผันผวนสูงมากเนื่องจากการเมืองปัจจัยสำคัญของตลาดหุ้นอินเดีย

(-) น้ำมันดิบระดับสูงจะส่งผลลบต่อบัญชีดุลการค้า ทำให้เงินรูปีอ่อนค่า กระแสเงินทุนไหลออกจากตลาดหุ้นและตลาดพันธบัตร

(-) หากพันธบัตรรัฐบาลสหรัฐฯอายุ 10 ปีสูงขึ้นทำให้กระแสเงินไหลออกจากตลาดเกิดใหม่ (EM) รวมถึงอินเดีย

(-) หากรายได้การเก็บภาษี (GST Tax Collection) ต่ำกว่าเป้าหมายอาจทำให้รัฐงบขาดดุลงบประมาณเกินกว่าเป้าที่ตั้งไว้ที่ 3.3% ของ GDP ซึ่งจะส่งผลเชิงลบต่อภาพมหภาคอินเดีย

เกาหลีใต้

(+) สภาวะเศรษฐกิจปรับตัวดีขึ้นจากการฟื้นตัวของภาคการส่งออกและการลงทุนของภาคธุรกิจ อีกทั้ง บริษัทจดทะเบียนต่างๆน่าจะเริ่มเปลี่ยนแปลงระเบียบเพื่อเอื้อประโยชน์ต่อผู้ถือหุ้นมากขึ้น

(+) สถานการณ์ความตึงเครียดด้านการเมืองระหว่างประเทศกับเกาหลีเหนือที่มีพัฒนาการที่ดีขึ้น

(-) โครงสร้างทางด้านการถือหุ้นของบริษัทจดทะเบียนที่ค่อนข้างซับซ้อน

มุมมองจากผู้จัดการกองทุนหลัก Invesco Asian Equity Fund

แม้ว่าตลาดหุ้นเชียจะต้องเผชิญกับความผันผวนในช่วงที่ผ่านมา ซึ่งมาจากสาเหตุเรื่องสงครามการค้าในโลกและความตึงเครียดเรื่องการเมืองระหว่างประเทศ โดยเชื่อว่าความผันผวนในตลาดจะยังคงเกิดขึ้นต่อไปในช่วงที่เหลือของปีนี้ อย่างไรก็ตาม เมื่อพิจารณาด้านปัจจัยพื้นฐานทางเศรษฐกิจของประเทศในภูมิเอเชียนั้น นับว่าแข็งแกร่งขึ้นมากเมื่อเทียบกับในช่วงวิกฤติที่ผ่านๆมา เช่น การเพิ่มขึ้นของระดับดุลบัญชีเดินสะพัดและเงินทุนสำรองระหว่างประเทศ สำหรับประเด็นของอัตราดอกเบี้ยผู้จัดการกองทุนคาดว่าอัตราเงินเฟ้อจะยังคงรักษาระดับประมาณนี้ต่อไปทำให้การขึ้นอัตราดอกเบี้ยของแต่ละประเทศในภูมิภาคจะเป็นไปแบบค่อยเป็นค่อยไป

ด้วยปัจจัยพื้นฐานทางเศรษฐกิจที่ปรับตัวดีขึ้น Invesco คาดว่ากำไรต่อหุ้น (Earning per share) ของ MSCI AC Asia ex Japan น่าจะเติบโตได้ 13.5% ในปีนี้ นำโดยกลุ่มสินค้าฟุ่มเฟือย (Consumer Discreationary) พลังงานและสาธารณูปโภค รวมไปถึงธุรกิจบริการทางการแพทย์ อนึ่ง ในแง่ของ Valuation ระดับมูลค่าหุ้น (Price-to-Earning) ของบริษัทใน MSCI AC Asia ex Japan ณ ปัจจุบันอยู่ที่ระดับ 13.74 เท่า ซึ่งต่ำกว่าระดับมูลค่าหุ้นทั่วโลกที่ 18.97 เท่า แม้ว่าตลาดหุ้นเอเชียซื้อขายอยู่ในระดับสูงกว่าค่าเฉลี่ยระยะยาว แต่เชื่อว่ายังไม่ใช่ระดับที่แพงจนเกินไปและยังคงน่าสนใจเมื่อเทียบกับค่าเฉลี่ยของหุ้นทั่วโลก อีกทั้ง ผลประกอบการของบริษัทในเอเชียยังแนวโน้มที่จะเติบโตต่อเนื่อง อีกทั้ง Invesco เชื่อว่าเอเชียจะเป็นหนึ่งในภูมิภาคที่มีการเติบโตทางเศรษฐกิจได้ดีในช่วงทศวรรษข้างหน้า หนุนโดยการบริโภคจากการเพิ่มขึ้นของรายได้ ประกอบกับการพัฒนาทางด้านเทคโนโลยีและนวัตกรรมภายในภูมิภาคจะสร้างโอกาสทางด้านการลงทุนให้แก่นักลงทุนได้